Aktuelle Corona-Gesetzgebung: Verlängerung der Abgabefrist für Steuererklärungen und der Aussetzung der Insolvenzantragspflicht

Verlängerung der Steuererklärungsfristen für beratene Steuerpflichtige für das Jahr 2019

Regulär sind Steuererklärungen von steuerliche beratenen Bürgern mit Ablauf des Monats Februar 2021 abzugeben. Für den Besteuerungszeitraum 2019 wird diese Frist um sechs Monate bis zum verlängert. Gleichzeitig soll auch die regulär bis zum 31.03.2021 zinsfreie für Nachzahlugen für Besteuerungszeitraum 2019 auch um sechs Monate verlängert werden (geplanter neuer Beginn des Zinslaufs: ). Dies betrifft auch Zinsen auf Steuererstattungen.

Aussetzung der Insolvenzantragspflicht

Weiterhin ist geplant, auch die Insolvenzantragspflicht bis zum für die Unternehmen auszusetzen, die staatliche Hilfeleistungen aus den Covid-19-Hilfsprogrammen erwarten können. Voraussetzung ist , dass die Hilfsanträge im Zeitraum vom bis zum gestellt (worden) sind.

Wenn es rechtlichen gründen oder weil die Antragsplattformen technisch noch nicht verfügbar sind, gilt die Aussetzung auch bei Versäumung der Antragsfrist, wenn ein begründeter Anspruch auf die Hilfeleistung besteht. Damit fallen faktisch lediglich die Unternehmen heraus, die keine begründete Aussicht auf entsprechende Liquiditätshilfen haben.

Anfechtungsschutz für corona-bedingte Stundungen

Ebenfalls im Zusammenhang mit Insolvenzverfahren soll auch der Anfechtungsschutz für Stundungen: verlängert werden. Demnach sollen die bis Ende März 2022 geleisteten Zahlungen auf Forderungen, die wegen der Corona-Pandemie gestundet wurden, a als nicht gläubigerbenachteiligend eingestuft werden, wenn diese bis zum 28.02.21 beantragt wurden. Gleiches gilt für entsprechende Ratenzahlungsvereinbarungen.

Der Bundesrat muss dem Gesetzt noch zustimmen, was frühestens am 12.02.21 erfolgen kann. Man geht aber davon aus, dass die Zustimmung erfolgt.

Quelle: BT-Drucks. 19/26245 (il)

Neue Corona-Hilfen für Unternehmen geplant (BMF)

Das BMF informiert auf seiner Website über die drei Säulen der neuen Hilfen:

Außerordentliche Wirtschaftshilfe

- Unternehmen mit bis zu 50 Beschäftigten sollen eine einmalige Kostenpauschale in Höhe von bis zu 75 % ihres Umsatzes von November 2019 erhalten können. Die Höhe errechnet sich aus dem durchschnittlichen wöchentlichen Umsatz des Vorjahresmonats, gezahlt werden soll sie für jede angeordnete Lockdown-Woche. Bei jungen Unternehmen, die nach November 2019 gegründet wurden, sollen die Umsätze von Oktober 2020 als Maßstab gelten. Soloselbständige sollen das Wahlrecht haben, als Bezugsrahmen für den Umsatz auch den durchschnittlichen Vorjahresumsatz 2019 zugrunde zu legen.

- Für größere Unternehmen gelten abweichende Prozentanteile vom Vorjahresumsatz. Ihre Höhe wird im Einzelnen anhand beihilferechtlicher Vorgaben ermittelt. Anderweitige Hilfen für den Zeitraum wie beispielsweise Kurzarbeitergeld oder Überbrückungshilfe werden vom Erstattungsbetrag abgezogen. Mögliche spätere Leistungen aus der Überbrückungshilfe für den Zeitraum werden angerechnet.

- Einen Antrag auf außerordentliche Wirtschaftshilfe können Unternehmen, Betriebe, Selbstständige, Vereine und Einrichtungen stellen, denen aufgrund staatlicher Anordnung das Geschäft untersagt wird beziehungsweise aufgrund bereits bestehender Anordnung bereits untersagt ist. Unterstützungsmaßnahmen für diejenigen, die indirekt, aber in vergleichbarer Weise durch die Anordnungen betroffenen sind, werden zeitnah geklärt.

- Die Auszahlung soll nach vereinfachtem Antrag über die Plattform der Überbrückungshilfe erfolgen. Da die Umsetzung der Einzelheiten einige Zeit in Anspruch nehmen wird, wird die Gewährung von Abschlagszahlungen geprüft.

KfW-Schnellkredite

- Den KfW-Schnellkredit sollen künftig auch Unternehmen mit bis zu 10 Beschäftigten nutzen können. Auf diesem Weg können Unternehmen in geordneten wirtschaftlichen Verhältnissen bei ihrer Hausbank zügig einen Kredit in Höhe von bis zu 300.000 € erhalten, abhängig vom Umsatz im Jahr 2019.

- Eine Kreditrisikoprüfung findet nicht statt, der Bund übernimmt dafür das vollständige Risiko und stellt die Hausbanken von der Haftung frei. Mehr Informationen zum Schnellkredit finden Sie bei der KfW unter corona.kfw.de.

Überbrückungshilfe

- Die Überbrückungshilfe soll auch 2021 fortgeführt und nochmals erweitert werden.

- Das bestehende Instrument der Überbrückungshilfe wird zu einer Überbrückungshilfe III weiterentwickelt. An den Details wird noch gearbeitet.

QUELLE: BMF online

Steuerliche Neuerungen 2020

Zum Jahresbeginn 2020 gibt es wieder einige steuerliche Neuregelungen. So steigen u.a. der Grund- und der Kinderfreibetrag. Zudem gibt es neue Regeln für Arbeitnehmer und Existenzgründer.

Die Neuerungen im Einzelnen:

Grundfreibetrag steigt

Für Alleinstehende steigt der Grundfreibetrag bei der Einkommensteuer von 9.168 € auf 9.408 €. Eine Steuerbelastung tritt somit erst ein, wenn ein Alleinstehender über ein zu versteuerndes Einkommen von mehr als 9.408 € verfügt. Bei Eheleuten verdoppelt sich der Betrag auf 18.816 €. Daneben wird auch die sog. kalte Progression für alle Steuerzahler ausgeglichen. Diese entsteht, wenn infolge von Lohnerhöhungen auch höhere Steuersätze anzuwenden sind, obwohl lediglich die Inflation ausgeglichen wird.

Kinderfreibeträge erhöht

Die Freibeträge für Kinder steigen für das Jahr 2020 von derzeit 7.620 € auf 7.812 € . Auch der Höchstbetrag für die steuerliche Berücksichtigung von Unterhaltsleistungen an andere unterhaltsberechtigte Personen erhöht sich auf 9.408 €.

Änderungen für Arbeitnehmer

Reisekosten: Die Verpflegungspauschalen für auswärtige Tätigkeiten werden heraufgesetzt. Für Tage mit mehr als acht Stunden Abwesenheit sowie für An- und Abreisetage steigt die Pauschale von 12 auf 14 €, für Reisetage mit ganztägiger Abwesenheit von 24 auf 28 €. In dieser Höhe kann Verpflegungsmehraufwand vom Arbeitgeber steuerfrei ersetzt bzw. durch den Arbeitnehmer in der Steuererklärung als Werbungskosten geltend gemacht werden.

Reisekosten: Für Berufskraftfahrer wird ein neuer Pauschbetrag in Höhe von 8 € pro Kalendertag für Mehraufwendungen eingeführt, die bei einer mehrtägigen beruflichen Tätigkeit anfallen, wenn dabei im Fahrzeug übernachtet werden muss. Solche Mehrkosten können z.B. Gebühren für die Benutzung der sanitären Einrichtungen auf Raststätten (Toiletten sowie Dusch- oder Waschgelegenheiten) oder Ausgaben für die Reinigung der Schlafkabine im Fahrzeug sein. Es ist auch wenn möglich höhere Aufwendungen anzusetzen, wenn diese nachgewiesen werden.

Dienstwagen: Überlässt ein Arbeitgeber seinem Arbeitnehmer ein Elektro- oder extern aufladbares Hybridelektrofahrzeug als Dienstwagen, kann der Arbeitnehmer künftig durch eine noch weitergehende Ermäßigung bei der Dienstwagenbesteuerung profitieren. Bei bestimmten Elektrofahrzeugen beträgt sie künftig sogar nur ein Viertel der sonst üblichen 1%-Regelung. An Stelle von einem Prozent für Fahrzeuge mit Verbrennungsmotor ist also nur 0,5 oder sogar nur 0,25 Prozent des Listenpreises pro Monat als Wert der Fahrzeugüberlassung anzusetzen.

Sachbezüge in Form von Gutscheinen und Geldkarten können Arbeitgeber ihren Arbeitnehmern auch ab 2020 weiterhin bis maximal 44 € im Monat steuerfrei gewähren. Voraussetzung dafür ist aber zukünftig, dass diese Zuwendungen zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden, ausschließlich zum Bezug von Waren oder Dienstleistungen berechtigen. die Gutscheine dürfen also nicht in bar auszahlbar sein oder eine Geldkartenfunktion beinhalten.

Änderungen für Eheleute

Ehegatten und Lebenspartner dürfen ab dem kommenden Jahr mehr als einmal im Kalenderjahr ihre Lohnsteuerklasse wechseln. Damit kann durch die Steuerklassenwahl flexibel die unterjährige Steuerbelastung optimiert werden.

Änderungen für Existenzgründer

Neuerungen gibt es auch bei der Anmeldung neu eröffneter Betriebe oder Beginn einer selbständigen Tätigkeit. Der "Fragebogen zur steuerlichen Erfassung" muss innerhalb eines Monats unaufgefordert mit Angaben zu den persönlichen Verhältnissen, zum Unternehmen und zu den zu erwartenden Einkünften bzw. Umsätzen an das Finanzamt übermittelt werden. Die Übermittlung kann über das Online-Portal "Mein ELSTER" (www.elster.de) erfolgen. Durch die Finanzämter erfolgen keine individuellen Aufforderungen mehr.

Quelle: Sächsisches Staatsministerium der Finanzen, Pressemitteilung v. (il)

Aktualisierung der GoBD

Seitdem die Finanzverwaltung vor fünf Jahren die GoBD (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) veröffentlich hat, haben sich in der Praxis viele Anwendungsfragen ergeben. Teilweise wurden diese bereits in Aktualisierungen aufgegriffen und kommentiert. Jetzt hat die Finanzverwaltung im November 2019 erneut eine Aktualisierung veröffentlicht, die einige Neuerungen und Klarstellungen enthält. Leider bleiben aber beim so wichtigen Thema der Verfahrensdokumentation die gewünschten Klarstellungen aus.

Was bringt die Aktualisierung?

Die jetzt veröffentlichten Neuerungen befassen sich im Wesentlichen mit der Anwendung der GoBD auf die fortschreitenden Digitalisierung von Geschäftsprozessen und deren Datenhaltung, wie z.B. dem mobilen Scannen, Der Nutzung von Cloud-Diensten, Verbringung von Belegen im Ausland und dortige Speicherung, Zugriff auf Altsysteme bei Wechsel von Anwendungs-Plattformen. Darüber hinaus gibt es auch einige Erleichterungen für Kleinunternehmer.

Was fehlt (immer noch)?

In der Praxis war aber vor allem das Thema "Verfahrensdokumentation" seit der erstmaligen Veröffentlichung der GoBD ein großer Diskussions- und Kritikpunkt. Die von der Finanzverwaltung offenbar gewünschte Verfahrensdokumentation stellt für viele kleine und mittlere Unternehmen einen bürokratischen Moloch dar. Folglich wurde immer wieder gefordert, die Verfahrensdokumentation so skalierbar zu machen, dass entscheidbar wird, für welche Unternehmensgröße und welche Unternehmensform welche Mindestanforderungen zu erfüllen sind. Diesem Wunsch ist die Finanzverwaltung auch mit der jetzigen Aktualisierung nicht nachgekommen. Die Steuerpflichtigen bleiben also weiter in der zweifelhaft freudigen Erwartung, demnächst mit dem Betriebsprüfer diskutieren zu dürfen, ob die von Ihnen erstellte Verfahrensdokumentation ausreichend ist oder eben nicht.

Was sollten Unternehmer tun?

Für die Praxis kann daher die Empfehlung weiterhin nur lauten:

- Jede noch so rudimentäre Verfahrensdokumentation ist besser als keine Verfahrensdokumentation. Sie sollten sich also mit dem Thema beschäftigen, denn nach Auffassung der Finanzverwaltung berechtigt das Fehlen einer Verfahrensdokumentation zur Schätzung.

- Eine Verfahrensdokumentation, die für alle Unternehmensgrößen und Branchen formuliert werden kann, gibt es nicht.

- Für das eigene Unternehmen sollte damit begonnen werden, eine systematische Darstellung aller vorhandenen Datenverarbeitungssysteme, der auf ihnen laufenden Programme und der Datenschnittstellen zwischen diesen Programmen zu erstellen. Es kann hilfreich sein, sich dabei am "Fluss" der Belege, also z.B. Eingangsrechnungen und Ausgangsrechnungen zu orientieren und deren Verarbeitung bzw. Erzeugung im Unternehmen zu verfolgen und zu beschreiben.

- Wenn in die Buchhaltung Daten aus anderen Systemen einfließen, z.B. Lagerverwaltungsprogrammen, Webshops etc. sollten auch diese in die Verfahrensdokumentation einbezogen werden.

- Den konkreten Umfang der eigenen Verfahrensdokumentation sollten Unternehmer mit ihren Steuerberatern abstimmen. Diese können häufig auch bei der Umsetzung unterstützen.

Es bleibt zu hoffen, dass die Finanzverwaltung doch noch auf die Kritik reagiert und die Konkretisierungen vornimmt. Ansonsten bleibt der häufig gehörte böse Verdacht, dass man dort vielleicht gar kein Interesse daran haben könnte.

Senkung des Zinssatzes für Zinsen auf Steuernachzahlungen gefordert (Bundestag)

Die FDP-Fraktion hat einen Gesetzesantrag im Bundestag eingebracht. Darin fordert die Partei eine Senkung der Nachzahlungszinsen sowie für die Zukunft des Festlegung eines Referenzzinssatzes, der letztlich einen flexiblen Zinssatz in abhängigkeit vom allgemeinen Zinsniveau ermöglicht. (BT-Drucks. 19/2579)

Der BFH hatte vor kurzem in einem Beschluss erhebliche Zweifel an der Verfassungsmäßigkeit des gesetzlichen Zinssatzes von 6% geäußert, da dieser nicht der "wirtschaftlichen Realität entspräche.

Nach Auffassung der FDP macht der BFH-Beschluss deutlich, "dass der seit 50 Jahren bestehende Zinssatz von sechs Prozent im Jahr in Zeiten von langandauernden Niedrigzinsen unverhältnismäßig und eine ungerechte Behandlung der Steuerzahler" sei. Folglich sei eine Senkung des Zinssatzes geboten. Zudem wird verlangt, den Zinssatz zukünftig an einen Referenzzinssatz zu koppeln (ähnlich wie es z.B. bei Verzugszinsen der Fall ist), so dass ein variables Zinsniveau in Abhängigkeit von Marktgegebenheiten erzielt wird.

Weiterhin strebt die Fraktion mit ihrem Gesetzesantrag auch noch eine Abschaffung der Ungleichbehandlung von erhaltenen und gezahlten Zinsen auf Steuer an. Zinsen auf Steuernachzahlung sind nach gegenwärtigem Recht nicht steuerliche abziehbar (jedenfalls im privaten Bereich), erhalten Zinsen auf Erstattungen sind allerdings in jedem Fall steuerpflichtig Einkünfte aus Kapitalvermögen. Hier möchte die Partei eine Gleichbehandlung erreichen.

Quelle: hib - heute im bundestag Nr. 388 (il)

Barley will Insolvenzrecht fortentwickeln

Foto: Katarina Barley, über dts Berlin (dts) – Bundesjustizministerin Katarina Barley (SPD) hat eine Reform des Insolvenzrechts angekündigt. „Durch eine frühzeitige Einleitung von Sanierungsmaßnahmen erhalten Unternehmensleiter oft größere Gestaltungsmöglichkeiten“, sagte Barley dem „Handelsblatt“. Sie werde den deutschen Rechtsrahmen im Lichte europäischer Vorgaben aus der geplanten EU-Restrukturierungsrichtlinie fortentwickeln. „Zu einer guten Unternehmensführung gehört auch eine ehrliche […]

über Barley will Insolvenzrecht fortentwickeln — HASEPOST Online Zeitung für Osnabrück

Erbschaft- und schenkungssteuerliche Behandlung von Betriebsvermögen und Anteilen an Kapitalgesellschaften- unter besonderer Berücksichtigung der Problematik bei der Sanierung von Unternehmen

Die Reform des Erbschaftsteuer- und Schenkungssteuergesetz (kurz ErbStG) genoss nicht zuletzt wegen des „sehr planvollen Zustandekommens“ durch die Zustimmung des Bundesrats am 14.10.2016 hohe mediale Aufmerksamkeit. Dessen vorangegangen war ein Urteil des Bundesverfassungsgerichts aus dem Jahre 2014, das das geltende Erbschaftsteuer- und Schenkungssteuergesetz für teilweise verfassungswidrig einstufte. Hauptkritikpunkt waren die Befreiungsvorschriften für Betriebsvermögen in Form der Verschonungsabschläge.

Dieser Artikel befasst sich mit den Neuerungen bezüglich der unentgeltlichen Übertragung von Betriebsvermögen oder Anteilen an Kapitalgesellschaften im Erbschaft- und Schenkungssteuergesetz und beleuchtet dabei die erbschaft- und schenkungssteuerliche Problematik im Hinblick auf die Sanierung von Unternehmen.

Erbschaft- und schenkungssteuerliche Behandlung von Betriebsvermögen und Anteilen an Kapitalgesellschaften

Der Erbschaft- und Schenkungssteuer unterliegen

- Der Erwerb von Todes wegen

- Die Schenkungen unter Lebenden sowie

- Die Zweckzuwendungen.

Voraussetzung ist, dass der Erblasser bzw. der Schenker zum Zeitpunkt der Entstehung der Steuer ihren Wohnsitz oder ihren gewöhnlichen Aufenthalt in Deutschland innehatten. Als steuerpflichtiger Erwerb im Sinne des ErbStG gilt auch die unentgeltliche Übertragung eines Unternehmens bzw. die Anteile an Personen- und Kapitalgesellschaften.

Die Höhe des Erwerbs von Unternehmen und Anteilen und somit die Bemessungsgrundlage für die Erbschaft- und Schenkungssteuer bemisst sich grundsätzlich nach dem gemeinem Wert. Der gemeine Wert wird durch den Preis bestimmt, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgut bei einer Veräußerung zu erzielen wäre (§ 9 Abs. 2 S. 1 BewG). Die Höhe des Erwerbs richtet sich also grundsätzlich nach dem Kaufpreis, den ein fremder Dritter für das Unternehmen bzw. die Anteile als angemessen erachten würde.

Damit durch die Erhebung der Erbschaft- und Schenkungssteuer keine Arbeitsplätze gefährdet werden, räumt der Gesetzgeber weitreichende Befreiungsvorschriften für den Erwerb von Betriebsvermögen und Anteilen am Betriebsvermögen ein. Dies ist im Wesentlichen der Verschonungsabschlag nach § 13a Abs. 1 ErbStG. Mit dem Verschonungsabschlag ist die anteilige oder gänzliche Befreiung von der Erbschaft- und Schenkungssteuer gemeint. Die grundsätzliche Voraussetzung für die Inanspruchnahme des Verschonungsabschlags ist, dass es sich beim übertragenen Vermögen um begünstigtes Vermögen nach § 13b ErbStG handelt, das vorliegt, wenn

- ein inländischer Wirtschaftsanteils des land- und forstwirtschaftliches Vermögens,

- inländisches Betriebsvermögens eines selbstständigen Betriebs oder Teilbetriebs oder

- Anteile an Kapitalgesellschaften, wenn der Erblasser bzw. der Schenker zu mindestens 25% am Nennkapital beteiligt war,

übertragen werden. Nicht zum begünstigten Betriebsvermögen gehört Verwaltungsvermögen, welches sich dadurch auszeichnet, dass es nicht unmittelbar dem Betrieb dient.

Der Verschonungsabschlag für das begünstigte Vermögen nach § 13b Abs. 1 ErbStG beträgt wahlweise 85% oder 100%. Der Verschonungsabschlag ist im Wesentlichen an zwei Bedingungen geknüpft:

- Lohnsummenregelung

- Behaltensfrist

Die Lohnsummenregelung besagt, dass innerhalb der Lohnsummenfrist eine bestimmte Mindestlohnsumme nicht unterschritten werden darf. Im Umkehrschluss heißt dies, dass die Steuerbefreiung nur bewilligt wird, sofern die Arbeitsplätze erhalten bleiben. Dabei wird auf die Ausgangslohnsumme (durchschnittliche Bruttogehälter der letzten fünf Jahre) abgestellt, die sodann mit einem Faktor multipliziert wird. Das sich daraus ergebende Produkt ist die die Mindestlohnsumme, die innerhalb eines bestimmten Zeitraums nicht unterschritten werden darf.

Mit der Behaltensfrist ist geregelt, dass das übernommene Vermögen innerhalb dieser nicht veräußert oder entnommen werden darf.

Wenn man der Lohnsummenregelung oder der Behaltensfrist zuwider handelt, wird der Verschonungsabschlag anteilig rückgängig gemacht und die Erbschaft- bzw. Schenkungssteuer nacherhoben. Bezüglich dieser Bedingungen für den Verschonungsabschlag gab es zahlreiche Neuerungen durch die Reform, die im Folgenden gegenübergestellt werden:

- Verschonungsabschlag nach altem Recht bis zum 30.06.2016

| Anzahl der Beschäftigten im Unternehmen | Mögliche Begünstigungen | Auswirkung auf die Behaltens- und Lohnsummenregelung |

| Unter 20 Beschäftigte | Verschonungsabschlag 85% | Behaltensfrist 5 Jahre Lohnsummenregelung gilt nicht |

| Unter 20 Beschäftigte | Verschonungsabschlag 100% | Behaltensfrist 7 Jahre Lohnsummenregelung gilt nicht |

| Über 20 Beschäftigte | Verschonungsabschlag 85% | Behaltensfrist 5 Jahre Mindestens 400% der Ausgangslohnsumme |

| Über 20 Beschäftigte | Verschonungsabschlag 100% | Behaltensfrist 7 Jahre Mindestens 700% der Ausgangslohnsumme |

Der Verschonungsabschlag ist nach altem Recht nur zu gewähren, soweit der Anteil des nicht begünstigten Vermögens (Verwaltungsvermögen) am Betriebsvermögen 50% nicht übersteigt. Bei dem Verschonungsabschlag von 100% schmilzt der Anteil auf 10%.

- Verschonungsabschlag nach neuem Recht ab dem 30.06.2016

| Anzahl der Beschäftigten im Unternehmen | Mögliche Begünstigungen | Auswirkung auf die Behaltens- und Lohnsummenregelung |

| Nicht mehr als 3 Beschäftigte | Verschonungsabschlag 85% | Behaltensfrist 5 Jahre Lohnsummenregelung gilt nicht |

| Nicht mehr als 3 Beschäftigte | Verschonungsabschlag100 % | Behaltensfrist 7 Jahre Lohnsummenregelung gilt nicht |

| 4 bis 10 Beschäftigte | Verschonungsabschlag 85 % | Behaltensfrist 5 Jahre Mindestens 250% der Ausgangslohnsumme |

| 4 bis 10 Beschäftigte | Verschonungsabschlag100 % | Behaltensfrist 7 Jahre Mindestens 500% der Ausgangslohnsumme |

| 11 bis 15 Beschäftigte | Verschonungsabschlag 85 % | Behaltensfrist 5 Jahre Mindestens 300% der Ausgangslohnsumme |

| 11 bis 15 Beschäftigte | Verschonungsabschlag100 % | Behaltensfrist 7 Jahre Mindestens 565% der Ausgangslohnsumme |

| Über 15 Beschäftigte | Verschonungsabschlag 85 % | Behaltensfrist 5 Jahre Mindestens 400% der Ausgangslohnsumme |

| Über 15 Beschäftigte | Verschonungsabschlag100 % | Behaltensfrist 7 Jahre Mindestens 700% der Ausgangslohnsumme |

Der Verschonungsabschlag ist nach neuem Recht nur zu gewähren, soweit der Anteil des nicht begünstigten Vermögens (Verwaltungsvermögen) am Betriebsvermögen 50% nicht übersteigt. Bei dem Verschonungsabschlag von 100% schmilzt der Anteil auf 20%.

Wesentliche Neuerung im Vergleich zum alten Recht ist der neugefasst § 13c ErbStG. Dieser beschränkt den Umfang der Inanspruchnahme der Verschonungsabschläge für besonders hohe Erwerbe.

Sobald die Grenze von 26 Mio. € für den Erwerb von begünstigtem Vermögen überschritten wird, verringert sich der Verschonungsabschlag um jeweils einen Prozentpunkt für jede vollen 750.000 €, die der Wert des begünstigten Vermögens die Wertgrenze von 26 Mio. € überschreitet.

Beispiel:

Der Wert des begünstigten Vermögens beträgt 40 Mio. €. Es wird auf Antrag den Verschonungsabschlag in Höhe von 100% begehrt.

Lösung: ((40 Mio. € - 26 Mio. €) / 750.000 €)= 19 Prozentpunkte

Der Verschonungsabschlag beträgt nach § 13c ErbStG 81%. Es sind somit 7,6 Mio. € (40 Mio. € x 19%) des begünstigten Vermögens der Erbschaft- und Schenkungssteuer zu unterwerfen.

Zusammenfassend lässt sich sagen, dass die größtenteils unwesentlichen Neuerungen beim Verschonungsabschlag sowie die zusätzliche Begünstigung für Familienunternehmen und einer gesetzlich kodifizierten Stundungsmöglichkeit der Erbschaft- und Schenkungssteuer doch mehr von punktuellen Änderungen, als einer Reform sprechen lassen.

Erbschaft- und Schenkungssteuerliche Problematik bei der Sanierung von Unternehmen

Bei der Sanierung eines Unternehmens kommt es immer zu einer Kollision verschiedener Interessen und Anspruchsgruppen. Die Beschäftigten wollen ihre Anstellungen beibehalten, die Gläubiger und die Banken wollen den Forderungsausfall möglich gering halten und die Gesellschafter bzw. Geschäftsführer wollen in der Regel das Unternehmen „retten“ und die persönliche Haftung möglichst gering halten. Es gilt, je nach Lage des Unternehmens, einschneidende Entscheidungen zu treffen, um das Unternehmen wieder wettbewerbs- und ertragsfähig zu machen.

Nicht selten kommt es dazu, dass Personal freigesetzt wird oder ganze Unternehmenteile in andere Länder verlagert oder fremdvergeben werden (Outsourcing). Eine übertragende Sanierung auf einem neuen Rechtsträger oder die Veräußerung ist ebenfalls eine in der Praxis gängige Methode, um ein Unternehmen zu sanieren.

Sollten die Sanierungsmaßnahmen erfolgreich gewesen sein, so könnte die Geschäftsführung bzw. der Gesellschafter denken, dass mit allen Anspruchsgruppen eine Einigung erzielt worden ist. Die Gläubiger haben offene Forderungen gestundet und/oder teilweise auf diese verzichtet, der Betriebsrat und die Beschäftigten haben dem Personalabbau und/oder der Übertragung des Unternehmens bzw. der Teilbereiche zugestimmt und/oder die Geschäftsführer bzw. die Gesellschafter haben sich mit den Interessenten für das Unternehmen bzw. dessen Teilbereiche geeinigt.

Wenn nun die Eigentümer des Unternehmens in den vergangenen 5 Jahren den Verschonungsabschlag von 85% oder in den vorangegangen 7 Jahren den Verschonungsabschlag von 100% gewählt haben, könnten dies einen sehr prekären Sachverhalt auslösen.

- Verstoß gegen die Lohnsummenregelung

Nach § 13a Abs. 1 S. 5 ErbStG mindert sich nämlich der Verschonungsabschlag im selbigen prozentualen Umfang, wie die Mindestlohnsumme unterschritten wird.

Beispiel:

Gesellschafter A ist von seinem leiblichen Vater B 100% der Anteile an der C-GmbH unentgeltlich übertragen worden. Die Schenkung fand am 31.12.2016 statt. Der gemeine Wert des begünstigten Vermögens liegt bei 10 Mio. €. Es wurde der Verschonungsabschlag in Höhe von 85% in Anspruch genommen.

Im Jahre 2017 ist die C-GmbH in finanzielle Schieflage geraten. In 2018 wurde das Unternehmen umfassend saniert. Eine stark defizitäre Produktsparte wurde dabei eingestellt, was zu einer Einsparung an Personalkosten in der Größenordnung von 40% geführt hat. Die Ausgangslohnsumme zum Zeitpunkt der Schenkung beläuft sich auf 5 Mio. €.

Mindestlohnsumme 5 Mio. x 400% = 20. Mio. €

Lohnsumme 2017= 5 Mio. €

Lohnsumme 2018= 3 Mio. €

Lohnsumme 2019= 3 Mio. €

Lohnsumme 2020= 3 Mio. €

Lohnsumme 2021= 3 Mio. €

Lohnsumme gesamt= 17 Mio. €.

Kürzung des Verschonungsabschlags von 85%:

((17/20)x 85%)= 72 %.

Nachversteuerung der Anteile an der C-GmbH:

10 Mio. € x (85%-72%)= 1,3 Mio. €.

Somit hat A einen Betrag von 1,3 Mio. € nachzuversteuern. Bei einem unterstellten Erbschaft- und Schenkungssteuersatz von 19% beträgt die auf diesen Betrag entfallende Erbschaft- und Schenkungssteuer 247.000 €.

- Verstoß gegen die Behaltensfrist

Nach 13 Abs. 5 S. 2 ErbStG ist der Verschonungsabschlag im Verhältnis zu der im Zeitpunkt der Veräußerung oder Aufgabe verbleibenden Behaltensfrist einschließlich des Jahres der Veräußerung bzw. der Aufgabe zur gesamten Behaltensfrist zu kürzen.

Beispiel:

Die Sanierung der C-GmbH im Jahre 2018 war nicht erfolgreich. Um das Unternehmen zu retten, veräußert A die GmbH-Anteile in 2019 an einen Konkurrenten.

Kürzung des Verschonungsabschlags von 85%:

((2+1)/5)x 85%= 51%.

Nachversteuerung der Anteile an der C-GmbH:

10 Mio. € x (85%-51%)= 3,4 Mio. €.

Somit hat A einen Betrag von 3,4 Mio. € nachzuversteuern. Bei einem unterstellten Erbschaft- und Schenkungssteuersatz von 19% beträgt die auf diesen Betrag entfallende Erbschaft- und Schenkungssteuer 646.000 €.

Wenn sowohl ein Verstoß gegen die Lohnsummenregelung, als auch gegen die Behaltensfrist gegeben ist, kürzt das Finanzamt den Verschonungsabschlag aufgrund der Regelung, welche für den Steuerpflichtigen am günstigsten ist.

Fazit

Wie die Beispiele verdeutlichen, sollte, wenn der Sanierung ein unentgeltlicher Erwerb in den Vorjahren vorausging, unbedingt die Erbschaft- und Schenkungssteuer mit berücksichtigt werden. Unter gewissen Voraussetzungen wäre es nämlich für den oder die Gesellschafter günstiger, ein defizitäres Unternehmen über die Behaltensfrist fortzuführen und in diesem Falle eigene Mittel bereitzustellen, als die Nacherhebung der Erbschaft- und Schenkungssteuer gegen sich ergehen zu lassen. Befreiungsvorschriften oder Möglichkeiten, wonach der Verschonungsabschlag nicht rückwirkend versagt wird, um eine Sanierung durchzuführen und somit den Erhalt des Unternehmens zu gewährleisten, gibt es nach derzeitigem Stand nicht.

Besonders erschwerend kommt hinzu, dass nach ständiger Rechtsprechung des Bundesfinanzhofs die Versagung des Verschonungsabschlags auch bei Insolvenzeröffnung erfolgt, da zu diesem Zeitpunkt das Unternehmen regelmäßig aufgegeben wird und oder die Lohnsummen stark zurückgehen. In einigen Fällen kann sich so der unentgeltliche Erwerb eines Unternehmens als „Klotz am Bein“ erweisen, wenn das Unternehmen bereits vor der Übertragung in der Krise befand oder sich die Krise innerhalb der Behaltensfrist entwickelt. Hier stehen gerade die Gesellschafter-Geschäftsführer von nicht persönlich haftenden Gesellschaften im Vordergrund, weil sie auf der einen Seite eine Insolvenzantragspflicht haben und, wenn sie dieser nicht nachkommen, sich persönlich straf- wie zivilrechtlich haftbar machen, auf der anderen Seite aber natürlich die Insolvenzantragsstellung aufgrund der Behaltensfrist soweit wie möglich nach hinten verzögern möchten, um der Nacherhebung von Erbschaft- und Schenkungssteuer zu entgehen.

Es wäre daher ratsam, bereits vor der Übertragung Maßnahmen einzuleiten, um einer notwendigen Sanierung innerhalb der Behaltensfrist zuvorzukommen. Insbesondere steht hierbei die Optimierung der Ausgangslohnsumme neben den sonstigen erbschaft- und schenkungssteuerlichen Maßnahmen im Vordergrund. Gerade durch die Neuerungen der Lohnsummenregelung, die nun auch für Unternehmen unter 20 Beschäftigten gilt, ist eine vorausschauende Planung unerlässlich, da bei kleineren Unternehmen die Lohnsummen der Erfahrung nach ohnehin stark schwanken.

BVerfG: Verlustuntergang nach § 8c KStG teilweise verfassungwidrig

Das Bundesverfassungsgericht hat mit Beschluss vom 29.03.2017 entschieden, dass der in § 8c Abs. 1 S.5 KStG geregelte Verlustuntergang verfassungswidrig ist, soweit er Anteilsübertragungen von 25% bis 50% betrifft.

Hintergrund: Die Vorschrift in § 8c KStG regelt u.a., dass bei Anteilsübertragungen von 25% bis 50% der Anteile an einer Kapitalgesellschaft anteilig auch bestehende Verlustvorträge untergehen. Begründet wurde diese Regelung damit, dass die neuen Gesellschafter die Verlust wirtschaftlich nicht getragen hätten und somit dadurch auch nicht begünstigt werden sollten. Die Gesellschaft verliere zumindest teilweise ihre Identität. Die Gesellschaft nach Anteilsübertragung sei nicht mehr identisch mit derjenigen zuvor. Faktisch war Anlass für diese Regelung die Einschränkung des sog. Mantelkaufs zum Zwecke der Verlustnutzung.

Das Gericht hat zwar zugestanden, dass es grundsätzlich ein legitimer Gesetzeszweck sei, Regelungen zur Verhinderung von Mißbrauchsgestaltungen, wie z.B. dem Mantelkauf zu treffen. Die konkrete Regelung sei aber deshalb verfassungswidrig, weil sie mit allzu grobem Raster einen Mißbrauch allein an Beteiligungsquoten festmache.

Der Gesetzgeber wurde aufgefordert, bis zum 31.12.2018 rückwirkend zum 1.1.2008 eine Neuregelung zu treffen.

Ausblick: Der jetzige Beschluss betrifft nur Anteilsübertragungen zwischen 25% und 50%. Allerdings ist beim BFH unter dem Aktenzeichen I R 31/11) noch Verfahren anhängig, bei dem es um Übertragungsquoten von mehr als 50% und demnach den vollständigen Verlustuntergang geht. Dieses Verfahren wurde in Erwartung der Entscheidung des BVerfG bislang ausgesetzt, dürfte jetzt aber fortgeführt werden.

Mitteilungspflichten über Teilnahme an der Verbraucherstreitschlichtung

Demnach müssen Unternehmen, die

- entweder Allgemeine Geschäftsbedingungen verwenden

und/oder

- eine Firmenwebsite haben,

darüber Auskunft geben, ob sie bereit oder nicht bereit sind, im Falle eines Rechtsstreites mit Verbrauchern an einer Schlichtung nach dem VSBG teilzunehmen.

Dies gilt nur für Unternehmen, die am letzten 31.12. mehr als 10 Beschäftigte hatten.

Die Information muss in den allgemeinen Geschäftsbedingungen und auf der Firmenwebsite erteilt werden und zwar "leicht zugänglich, klar und verständlich".

Wir empfehlen daher jedem Unternehmen seine AGB und Website dahingehend überprüfen zu lassen. Hilfestellungen leisten neben Rechtsanwälten auch die Handwerkskammern und IHK.

Für weitere Informationen ist das Merkblatt der HWK OMV hilfreich.

Grundlegende Informationen zur Verbraucherstreitschlichtung gibt es hier.

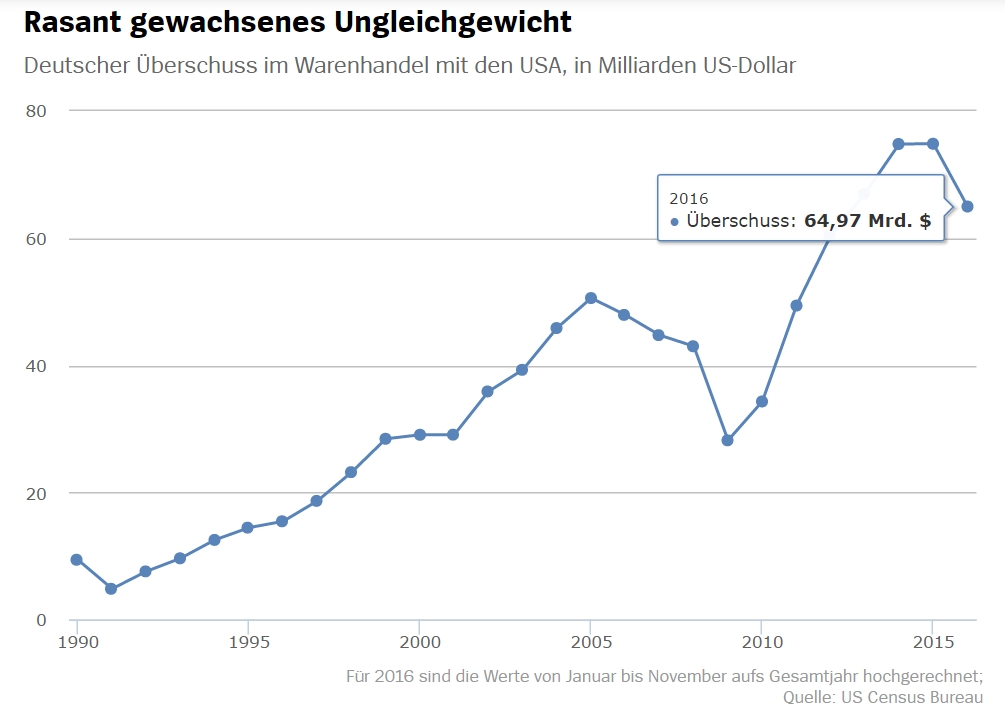

Thomas Fricke: Wer nicht hört, kriegt Trump

Über Jahre haben unsere Großökonomen die Kritik aus dem Ausland am deutschen Exportüberschuss verspottet. Jetzt droht Amerikas neuer Präsident, das Problem zu erledigen – ein deutsches Drama.